こんにちは、マサムネです。

この記事を書いている僕の世帯は教員夫婦で、毎月13万円程度をつみたてています。

教員でありお金の勉強大好きな僕ですが、最近大学時代の友人から資産運用について聞かれることが増えました。

そこで、つみたてNISAに興味をもっていざ買い付けようという教員(または公務員の方)向けに

教員夫婦である我が家の積み立て設定の内容とその設定にしている目的をご紹介します。

投資やつみたてNISAに興味を持ったはいいけど、何をどのように買ったらいいかいまいちわからない

という方はぜひ参考にしてください。

末尾の方で教員向けお勧めの銘柄も紹介しています。

動画で聞き流したい方はコチラ↓↓

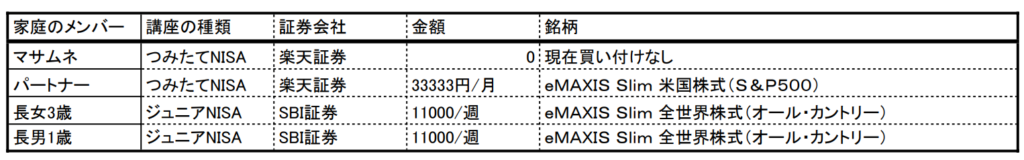

我が家の積み立て設定と投資信託の銘柄

まずは結論です。

我が家の買い付け設定はこんな感じです。

これでいくとだいたい毎月13万円程度は積み立てしていることになります。

ここからは同僚に説明するつもりでつみたてNISAの基礎知識を解説します。

それぞれの積み立て設定の目的や狙いについては後述しますので、基礎知識がある方は読み飛ばしてください。

教師(公務員)のつみたてNISAの基礎

学校の同僚とか友達に紹介するつもりでつみたてNISAと投資についてさらっと解説します。

つみたてNISAってなんなん

「株」や様々な株を詰め合わせてくれた「投資信託」などの投資商品を買うためには普通の銀行口座とは別に「証券口座」というものが必要です。

証券口座は様々な金融機関で作ることができます。

自分の持っている証券口座のうちどれか一つだけNISA口座というものにできます。

一般的に株や投資信託で利益が出た場合その20%は税金として納めなければいけませんが、NISA口座で運用していた商品に関しては20%の税金が免除されます。

あわせて、つみたてNISAで買い付けられる投資信託は金融庁が厳しく厳選しており長期のつみたてに適した商品しか買えません。

ババをつかまされにくいということです。

投資商品を買うときの3つのポイント

投資にはいくつかのポイントがあります。

税金を回避する

投資の際は1%の利回りを上げるのも一苦労です。

なのに税金を利益から20%もとられている場合ではありません。

NISA口座は非課税なのでこの点がオススメなポイントです。

金融庁が「みなさんお金の準備しといてね」「金融の知識上げていってね」と言っているわけですね。

手数料を回避する

証券会社や投資信託の運用には費用が掛かります。

この手数料をいかに抑えていくかということもポイントです。

選ぶ証券会社や商品によっては手数料だけで大きく差がついてしまう場合もあります。

運用してはいけない

資産運用の話してるのにどういうことやねんって感じですね。つまりこういうことです。

プロの証券マンでも株価の変動を正確に予想するのは不可能です。

それを普段は別の仕事をしている我々が短期で売ったり買ったりして勝てるわけがありません。

積極的に売り買いするような運用をするのではなく税金や手数料を抑えた買い方で長期に積み立て続けるのが現実的なやり方です。

上記3つのポイントをこちらの小説で学びました。面白かったです。お金の勉強が進んできた方にはお勧め。

ではここからは我が家の具体的な狙いについて紹介します。

夫(非常勤講師×個人事業主)の投資目的

僕は今現在毎月の積立設定をしていません。

お金の勉強のために証券口座を4つ開設しました。

エポスカードに紐づいていたので最初に開設

少し失敗したのでそれは後述

シンプルかつ見やすいデザインで女性におススメ

メインの証券口座として開設

つみたてNISA口座に設定

楽天証券との比較のために開設

ネット証券の王者

個別の株を小口で購入するために開設

現在は保有銘柄なし

投資対象は自分と事業

今現在は金融投資ではなく自分と事業に投資しています。

家庭としては公務員2馬力だったところから片方を個人事業主にシフトさせました。

リスクをとる代わりに家庭に使える時間の総量を増やすことと、家庭全体の労働力を分散投資する方針です。

収入のほとんどを生活費と事業用資金に充てている状態。

収益が軌道に乗ってきた段階で積み立て投資も再開する予定です。

リスク高めですがリターンも高めです。

妻(小学校教師)の投資目的

まさしく老後資金ですね。

- つみたてNISA

- 33333円/月

- eMAXIS Slim 全米株式(S&P500)

- 資金目的:退職後や老後を見越した家庭の資金

公務員であるため退職後も厚生年金などはあります。

しかし今の時代と同等に手厚いかどうかは微妙なところです。

そこで生活資金を準備しておくため少額長期積み立てをしています。

長期の成績が良く、信託報酬も割安なS&P500の銘柄を買っています。

これはアメリカの経済全体に投資しているイメージですね。

楽天証券は諸々の手数料が安くさらにクレジットカード決済でつみたてられるのでポイントもたまります。

毎月33333円というのは、つみたてNISAの年間上限が40万円だからです。

子(未就学児)の投資目的

大学などの教育資金です。

- ジュニアNISA

- 毎週11000円/週

- eMAXIS Slim 全世界株式(オールカントリー)

- 資金目的:教育資金

ジュニアNISAは2023年末で廃止になりますが、その後も継続管理勘定という口座になり買い付けはできないが非課税のまま保有し続けられます。

子どもが2人とも5歳以下で15年以上の運用ができることを見越して開始しました。

子が20歳前になるころの目標資金は250万円です。

2023年時点で150万円の投資額、運用利回り3.5%想定で15年間→約250万円となります。

20023年以降は現金預金を開始して15年で250万円をさらに貯金します。

トータル500万円が大学の年齢になったころに用意できているという予想ですね。

500万円ほどあれば、私学文系までならとりあえず対応できるだろうという目論見です。

長期投資は期間が長くなればなるほど元本割れしにくくなると言われているので序盤はつみたて、途中からは現金預金という作戦にしています。

資金源は児童手当や子どもにいただいたお祝い、賞与や税金の還付金などとしており常に子どもの証券口座にまとまった金額を置いています。

そこから自動積立の設定で毎週買い付けているので、特に手間はありません。

2人の子どもを平等にするため且つ親が全米を買っているので子どもはふたりとも全世界の銘柄を購入しています。

つみたてNISAの失敗体験

NISAについて学び始めたころ、とにかく早く買い付けをしてみたくて手早く開設できるtsumiki証券で口座を開設しました。

しかしtsumiki証券では買い付けられる商品が当時4銘柄しかありませんでした。

しかもすべてアクティブファンド。

アクティブファンドとはその会社の人が細かく管理を行っているので運用の費用が高めです。

対してインデックスファンドは株価指数に連動させた運用をするのでコスト低め。我が家で今買い付けているのは全てインデックスファンドです。

楽天証券やSBI証券はインデックスファンド含め多くの商品から選べるのに対し、tsumiki証券はアクティブファンド中心に選択肢を絞ってシンプルにしてあります。

入門者にとってとっつきやすいのは間違いなくtsumiki証券ですが、僕は自分で考えて選びたい派だったので楽天証券にしたらよかったと後悔しました。

ただ入門にはよかったです。手軽に始めてみたい人向けにはtsumiki証券はものすごくオススメです。

サイトも見やすくエポスポイントもたまりますから。

ちなみにtsumiki証券と紐づいているエポスカードはかなりお勧めなので作ってみてもいいかもしれません。

なんせ僕はごちゃごちゃ考えたかったので楽天証券に換えました。

NISA口座の移管手続きがとてもめんどくさいので、開設前に自分にあいそうな証券会社を選びましょう。

まとめ

つみたてNISAは資金の目標と目的をはっきりさせておく必要があります。

目標を定めたら金融庁のシュミレーターで逆算して毎月の投資金額を決めましょう。

あとは自動的に引き落とされる設定にして毎月勝手に積みあがっていく状態を作りましょう。

ちなみに具体的におススメな銘柄は…

- e-maxis Slimシリーズ

- 楽天全米株式インデックスファンド

- SBI・Vシリーズ

上記の銘柄の全米株式インデックスか全世界株式インデックスをつみたて設定にして買い付けるのがいいかなと思います。

または複雑な操作が苦手な方はtsumiki証券などのお手軽系証券口座を開設してみるのもいいかもしれません。

何か疑問点などあればTwitterでDMください。家計の見直しを「手伝って」という依頼もお受けしています。

教師の蓄財

正規の教員が安定しない職業である理由

教師の蓄財

コメント

コメント一覧 (10件)

[…] 動画の内容の詳細記事 【理由も解説】教師がつみたてNISAで買っている銘柄 マサムネのTwitter Tweets by home […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄 […]

[…] 【理由も解説】教師がつみたてNISAで買っている銘柄教員世帯向けに我が家… […]